未来国际原油价格走势_未来原油价格最新走势预测

1.石油价格还有多大的涨幅?

根据表5.1设定的中国原油新增可采储量增长阶段控制参数和最终可采资源量的预测值,采用本书建立的考虑储量增长并控制储采比的类比预测模型,可对中国的原油储量增长进行如下预测。

表5.1 中国原油新增可采储量与产量预测模型参数

5.2.1.1 原油可采资源量为157.5亿吨

在157.5亿吨的可采资源量条件下,2005年,中国的年度资源探明率为1.04%,累计原油资源探明率为43.91%,按照1.6%的新增可采储量增长速度,累计资源探明率将在2011年达到50.51%,与设定的新增可采储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在资源量为157.5亿吨的条件下,我国原油新增可采储量的稳定增长阶段将在2011年结束,之后开始进入递减阶段(图5.3)。

图5.3 可采资源量为157.5亿吨情况下的中国年度原油资源探明率

若新增储量的稳定增长阶段在累计资源探明率为50.51%的2011年结束,并在之后开始进入递减阶段,则2011年的年度资源探明率为1.15%,此时的年度新增储量为1.81亿吨,之后开始以2%的递减速率逐年递减。到2040年,年度资源探明率降至0.%,即原油新增储量降至1亿吨。预计到2100年,年度资源探明率将递减至0.19%,即年度新增储量将递减到2993万吨。

表5.2统计了在原油可采资源量为157.5亿吨条件下,以50%的累计资源探明率作为储量增长阶段控制参数的中国原油新增可采储量高峰。

表5.2 中国未来原油新增可采储量高峰预测(资源量为157.5亿吨)

5.2.1.2 原油可采资源量为198亿吨

在198亿吨的可采资源量条件下,2005年,中国的年度资源探明率为0.82%,累计原油资源探明率为34.93%,按照1.6%的新增可采储量增长速度,累计资源探明率将在2021年达到50.13%,与设定的新增可采储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在资源量为198亿吨的条件下,中国的原油新增可采储量将在2021年达到增长高峰,之后开始进入递减阶段(图5.4)。

若新增储量的稳定增长阶段在累计资源探明率为50.13%的2021年结束,并在之后开始进入递减阶段,则2021年的年度资源探明率为1.07%,此时的年度新增储量为2.12亿吨,之后开始以2%的递减速率逐年递减。到2058年,年度资源探明率降至0.51%,即原油新增储量降至1亿吨。预计到2100年,年度资源探明率将递减至0.22%,即年度新增储量将递减到4356万吨。

图5.4 可采资源量为198亿吨情况下的中国年度原油资源探明率

表5.3统计了在原油可采资源量为198亿吨条件下,以50%的累计资源探明率作为储量增长阶段控制参数的中国原油新增可采储量高峰。

表5.3 中国未来原油新增可采储量高峰预测(资源量为198亿吨)

5.2.1.3 原油可采资源量为263.7亿吨

在263.7亿吨的可采资源量条件下,2005年,中国的年度资源探明率为0.62%,累计原油资源探明率为26.23%,按照1.6%的新增储量增长速度,累计资源探明率将在2035年达到50.31%,与设定的新增储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在资源量为263.7亿吨的条件下,中国的原油新增储量将在2035年达到增长高峰,之后开始进入递减阶段(图5.5)。

图5.5 可采资源量为263.7亿吨情况下的中国年度原油资源探明率

若新增储量的稳定增长阶段在累计资源探明率为50.31%的2035年结束,并在之后开始进入递减阶段,则2035年的年度资源探明率为1.00%,此时的年度新增储量为2.亿吨,之后开始以2%的递减速率逐年递减。到2083年,年度资源探明率降至0.38%,即原油新增储量降至1亿吨。预计到2100年,年度资源探明率将递减至0.27%,即年度新增储量将递减到7120万吨。

表5.4统计了在原油可采资源量为263.7亿吨条件下,以50%的累计资源探明率作为储量增长阶段控制参数的中国原油新增可采储量高峰。

表5.4 中国未来原油新增可采储量高峰预测(资源量为263.7亿吨)

石油价格还有多大的涨幅?

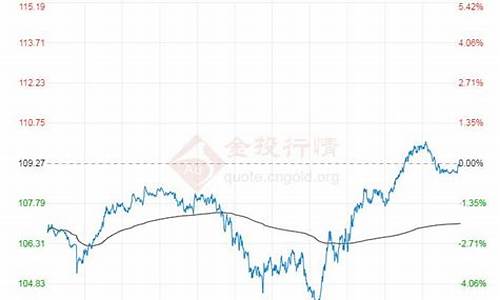

现货原油行情走势图如下:

技术分析:技术分析的可能占绝大部分,技术分析也有很多种(道氏理论、波浪理论、江恩理论等)。技术分析说到底就是帮投资者判断当前市场处于一个什么样的趋势中,然后顺势操作即可。技术分析归总为八个字:涨买跌卖,顺势而为。

基本面分析:任何价格的波动都有其内在的原因,基本面分析就是通过掌握忙内在的原因来估算出当前现货原油价值,并且预测未来的价格走向。不仅如此,而且基本面分析是一个宏观的分析。

通过分析不同情况下的原油价格走势,可以预测原油的变化趋势,看(5分钟K图,15分钟K图,30分钟K图,60分钟K图,日K图)寻找低位介入,卖出也是同样的道理。值得注意的均系统在蜡烛图上,还覆盖着几条不同颜色的曲,就是均线。长期均线的拐弯,常常被认为是转势。

2008年以来,国际煤炭价格大幅上涨。澳大利亚BJ标准动力煤现货均价从去年底的月均88.9美元/吨涨到今年4月24日的124.65美元/吨,半年时间上涨了35.75美元/吨,涨幅超过40%。与去年同期53.27美元/吨价格相比,涨幅更是达到了134%。

在煤炭价格持续上涨的背后,是上涨幅度更大的国际原油价格,2006年以来,国际原油价格大幅上升,从2007年初不到60美元/桶迅速上涨至2008年4月21日的116.69美元/桶,创下历史新高,涨幅接近100%。相比之下,等热值原油与煤炭价差已经处于历史高位区间,按照当前最新价格为基准来进行比较,相同热值的原油与煤炭价格比已经达到5倍左右,而历史上这一比值始终维持在1.5-2倍,煤炭比价优势十分明显,原油价格的不断上涨为煤炭价格起到重要的拉动作用,在煤炭价格在长期低迷之后走出回归路线的因素外,国际煤油之间价差的不断扩大为煤炭价格持续上涨创造了空间。

另一方面,相比石油42年的储采期,全球煤炭还可使用超过140年。随着石油资源的日益枯竭,以及煤炭利用技术的进步,在原油价格居高不下的背景下将促使对能源的使用重心转向煤炭,这也将带动煤炭价格呈现长期上涨态势,而对于未来国际煤炭价格还有多大的上升空间,我们以石油价格为参照来做一个粗略的估算,以期对未来煤炭价格走势有所了解。

从原油与煤炭等热值换算角度,以澳大利亚BJ煤炭为例进行估算,澳大利亚BJ煤炭热值约为5500大卡/千克,按国际标准的等热值换算,1千克原油相当于1.4286千克标准煤,1千克原煤相当于0.7143公斤标准煤,而原煤对于未来石油价格,我们初步以未来原油价格保持在110美元/桶为标准来进行计算,同热值的煤炭价格应该达到401.5美元/吨,考虑到使用效率、成本等因素,我们将这一比值设定为1.5-2倍为合理区间,换算结果后,如果未来原油保持110美元/桶的水平,相应的煤炭价格应该在200-268美元/吨的水平,按照4月24日澳大利亚BJ标准动力煤价格为124.65美元/吨来计算,未来如果原油价格保持在110美元/桶的前提下,动力煤价格还有大概75.35-143.35美元/吨的上涨空间。

如果说理论等热值换算比较脱离现实的话,那么利用目前煤变油项目中的转化率来计算可能会更加具有现实意义。国际上有一个“煤变油”效益的通行法则,即原油价格每桶22-28美元之间时,“煤变油”就能保本运营,油价突破28美元,效益就十分显著。以神华集团的“煤制油”工程为例,按照权威部门专家的估测,其每桶原油的生产成本在30-40美元之间,作为转化率最高的神华煤变油项目,每生产1吨成品油需要消耗3吨优质煤,其他企业煤变油项目则在每4吨原煤转化1吨成品油的水平区间,考虑到未来技术的不断成熟,煤变油的转化率不断提高,我们权且以神华煤变油项目每3吨原煤转化1吨成品油的转化率为参照标准计算,同时原油提炼为成品油的比例为75%,每桶原油按137公斤计算,则为1吨原煤与3.24桶原油提炼成品油质量相当,同样,我们以未来原油价格110美元/桶计算,相应的原煤价格则为356.4美元/吨。目前采用煤变油技术所提炼的成品油在纯度及质量上远远高于通过原油提炼,使用效率大大提升,以1.5-2倍的价格比值计算,当原油在每桶110美元时,合理的煤炭价格应为178.2-237.6美元/吨的水平。按照4月24日澳大利亚BJ标准动力煤价格为124.65美元/吨来计算,动力煤价格的上涨空间为53.55-112.95美元/吨。

通过以上两种不同的计算方式,我们可以粗略的得到一个煤炭价格的上涨空间,按照热值转换计算,上涨空间为75.35-143.35美元/吨,按照煤变油的角度计算则为53.55-112.95美元/吨,如果考虑到煤变油的产品质量因素,那么这两种不同的估算思路其结果基本是在一个区间之内,诚然,我们只是针对原油与煤炭进行价格比对,而影响未来煤炭价格走势的因素绝不仅限于此,但是就目前的形势来看,煤炭价格的未来上涨空间还是十分乐观的。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。